Das neue Jahr bringt oft gute Vorsätze mit sich. Für deine Finanzen bietet es konkrete Chancen. Ab Januar gelten wichtige Neuerungen, die dir direkt mehr Geld im Portemonnaie lassen können.

Die Top-5-Steuertipps 2026: Höhere Pendlerpauschale, dauerhafte Mobilitätsprämie, erhöhter Grundfreibetrag, mehr Geld für Ehrenamtliche und gesenkte Mehrwertsteuer auf Speisen.

Grundlage ist das Steueränderungsgesetz 2025. Der Bundestag verabschiedete es im Dezember 2025, der Bundesrat stimmte zu. Die Regelungen treten am 1. Januar 2026 in Kraft.

Von den Anpassungen profitieren besonders Arbeitnehmer, Pendler und Geringverdiener. Auch Ehrenamtliche und Selbstständige sollten die Änderungen kennen. Dieser Guide führt dich strukturiert durch die Neuerungen.

Wir beginnen mit den Grundlagen. Anschließend folgen konkrete Umsetzungsstrategien. So bereitest du deine Steuererklärung für das kommende Jahr optimal vor und sparst bares Geld.

Einleitung & persönlicher Überblick

Du planst gerade deine Finanzen für das kommende Jahr und suchst nach konkreten Sparmöglichkeiten. Die steuerlichen Anpassungen bieten dir echte Chancen.

Persönliche Einleitungssätze

Dein täglicher Arbeitsweg wird durch die erhöhte Pendlerpauschale direkt günstiger. Als Geringverdiener profitierst du vom höheren Grundfreibetrag ab Januar. Die dauerhafte Mobilitätsprämie sichert dir langfristige Entlastung.

Diese Änderungen treten mit dem neuen Steueränderungsgesetz in Kraft. Der Bundestag verabschiedete es im Dezember 2025, der Bundesrat stimmte zu.

Besonders relevant sind die Neuerungen für Berufstätige mit langen Anfahrtswegen. Auch Ehrenamtliche und Gastronomiebesitzer erhalten spürbare Vorteile.

- Pendlerpauschale: 38 Cent ab erstem Kilometer

- Grundfreibetrag: 12.348 Euro

- Mobilitätsprämie: entfristet

- Ehrenamtspauschalen: erhöht

- Gastronomie-MwSt: dauerhaft 7 Prozent

Die finanziellen Vorteile bedeuten konkret mehr Geld im Portemonnaie. Nutze unsere Steuertipps für maximale Ersparnis.

| Änderung | Betrag/Prozent | Zielgruppe | Wirkung |

|---|---|---|---|

| Pendlerpauschale | 38 Cent/km | Berufspendler | Höhere Fahrkostenabsetzung |

| Grundfreibetrag | 12.348 € | Geringverdiener | Mehr netto vom Brutto |

| Gastronomie-MwSt | 7 % | Restaurantbesucher | Günstigere Speisen |

SERP-Analyse und Keyword-Recherche

Eine systematische Analyse der Suchergebnisse bildet die Grundlage für erfolgreiche SEO. Du ermittelst damit konkret, welche Inhalte Google aktuell bevorzugt.

Analyse der Top-5 Suchergebnisse

Untersuche die ersten fünf Rankings für relevante Suchbegriffe. Identifiziere deren Content-Struktur und Informationstiefe.

Die rankenden Seiten zeigen klaren User-Intent: Praktische Anleitungen dominieren. Nutze diese Erkenntnis für deine eigene Struktur.

Longtail-Keywords und „People Also Ask“

Erfasse die monatlichen Suchvolumina mit SEO-Tools. Das Haupt-Keyword zeigt 1.200 monatliche Suchen.

Dokumentiere fünf bis sieben „People Also Ask“-Fragen. Beispiele: „Wann muss ich die Steuererklärung abgeben?“ und „Was bringt die neue Pendlerpauschale?“.

Integriere diese Fragen als H3-Überschriften. So maximierst du Featured-Snippet-Chancen.

Bestimme die Keyword-Hierarchie für semantische Tiefe. Decke alle User-Fragen mit aktuellen Infos ab.

Grundlagen der Steueränderungen 2026

Die legislativen Prozesse hinter den Steueranpassungen bilden die Basis für deine finanzielle Planung. Verstehe die parlamentarischen Abläufe, um die Neuerungen strategisch einzusetzen.

Neuerungen und Zielgruppen

Das Steueränderungsgesetz 2025 passierte am 4. Dezember 2025 den Bundestag. Der Bundesrat stimmte am 19. Dezember 2025 zu. Diese Beschlüsse treten zum 1. Januar 2026 in Kraft.

Die Bundesregierung verfolgt drei Hauptziele mit den Änderungen:

- Anpassung an wirtschaftliche Entwicklungen

- Abfederung sozialer Härten

- Dauerhafte Etablierung von Förderungen

Konkrete Zielgruppen profitieren besonders von den Neuerungen. Arbeitnehmer mit Werbungskosten und Berufspendler erhalten höhere Entlastungen. Geringverdiener unterhalb des Grundfreibetrags sparen direkt.

Ehrenamtlich Engagierte in Vereinen und Selbstständige gehören zu den weiteren Begünstigten. Familien mit Kindern und Gastronomiebetriebe komplettieren die Liste.

Diese Steueränderungen stellen strukturelle Verbesserungen dar. Sie sind Teil einer langfristigen Reformstrategie über das aktuelle Jahr hinaus.

Steuertipps 2026: Optimierung der Steuererklärung

Optimierung deiner Steuererklärung beginnt mit strategischer Dokumentation während des gesamten Jahres. Erfasse alle relevanten Einnahmen und Ausgaben monatlich, nicht erst bei der Abgabe.

Haupt- und Nebenkeywords strategisch einsetzen

Verwende korrekte steuerliche Begriffe in deiner Dokumentation. Werbungskosten, Betriebsausgaben und Sonderausgaben müssen präzise zugeordnet werden.

Für die Einkommensteuererklärung 2025 gelten klare Fristen: Ohne Steuerberater bis 31.07.2026, mit Berater bis 01.03.2027. Trage diese Termine sofort in deinen Kalender ein.

Bei Fristversäumnis drohen Verspätungszuschläge ab 25 Euro. Das Finanzamt kann dein Einkommen nachteilig schätzen. Informiere dich über alle Finanzamt-Formalitäten.

Unterscheide klar zwischen Steuererklärung 2025 (vergangenes Jahr) und 2026 (laufendes Jahr). Die neuen Regelungen gelten ab der Erklärung für das aktuelle Jahr.

Nutze digitale Tools mit ELSTER-Schnittstelle. Erfasse Belege per App und spare Zeit. So verpasst du keine Steuervorteile.

Pendlerpauschale und Mobilitätsprämie im Detail

Mit der einheitlichen Entfernungspauschale ab dem ersten Kilometer erhöht sich deine steuerliche Entlastung deutlich. Die bisherige Staffelung entfällt komplett.

Erhöhung der Entfernungspauschale ab dem ersten Kilometer

Ab Januar gilt einheitlich 0,38 Euro pro Kilometer für deinen gesamten Arbeitsweg. Bisher waren es nur 0,30 Euro für die ersten 20 Kilometer.

Bei 10 Kilometer einfacher Entfernung und 180 Arbeitstagen steigt deine absetzbare Summe von 540 auf 684 Euro. Das bedeutet 144 Euro mehr Ersparnis pro Jahr.

Besonders Pendler mit kürzeren Strecken unter 21 Kilometer profitieren. Sie erhalten jetzt von Anfang an den höheren Satz. Die Regelung gilt auch bei doppelter Haushaltsführung.

Dauerhafte Entfristung der Mobilitätsprämie

Die Mobilitätsprämie unterstützt Geringverdiener mit Einkommen unter dem Grundfreibetrag. Sie erhalten 14% der Entfernungspauschale ab dem 21. Kilometer als Steuergutschrift.

Diese Leistung war ursprünglich befristet, wird jetzt aber dauerhaft gewährt. Die Beantragung erfolgt über deine reguläre Einkommensteuererklärung.

Für aktuelle Informationen zu allen finanziellen Neuerungen besuche diese Übersicht. So bleibst du über alle Änderungen informiert.

Weitere steuerliche Änderungen und Neuerungen

Die steuerlichen Anpassungen für ehrenamtliche Tätigkeiten und doppelte Haushaltsführung bieten dir zusätzliche Sparpotenziale. Nutze diese Chancen ab Januar 2026 für maximale Entlastung.

Anpassungen bei Ehrenamtspauschalen und Haushaltsführung

Die Übungsleiterpauschale steigt von 3.000 auf 3.300 Euro. Diese Erhöhung gilt für nebenberufliche Trainer und Ausbilder in gemeinnützigen Organisationen.

Parallel erhöht sich die Ehrenamtspauschale von 840 auf 960 Euro. Vereinsvorstände und Wahlhelfer profitieren von diesem zusätzlichen Betrag.

Bei doppelter Haushaltsführung im Ausland gilt jetzt eine Obergrenze von 2.000 Euro monatlich. Für Inlandsaufenthalte bleibt der Betrag bei 1.000 Euro.

Gewerkschaftsbeiträge werden ab 2026 separat von der Werbungskostenpauschale anerkannt. Diese Neuregelung bringt dir spürbare Entlastung.

Parteispenden erhalten einen höheren Höchstbetrag von 3.300 Euro. Der Sonderausgabenabzug verdoppelt sich entsprechend.

Die Umsatzsteuer für Speisen in der Gastronomie sinkt dauerhaft auf 7 Prozent. Getränke behalten den regulären Satz von 19 Prozent.

E-Sport wird als gemeinnütziger Zweck anerkannt. Vereine können damit von Steuervergünstigungen profitieren.

Berechne deine persönliche Ersparnis mit dem Brutto-Netto-Rechner. So siehst du sofort die finanziellen Vorteile.

Steuerliche Vorteile für Selbstständige und Unternehmer

Die neuen Regelungen für Unternehmer kombinieren höhere Abschreibungen mit vereinfachten Umsatzgrenzen. Nutze diese Chancen für deine betriebliche Planung.

Kleinunternehmerregelung und Umsatzgrenzen

Die Kleinunternehmerregelung bietet dir Bürokratieersparnis bei bestimmten Umsatzgrenzen. Liegt dein Vorjahresumsatz unter 25.000 Euro und der laufende Jahresumsatz unter 100.000 Euro, entfällt die Umsatzsteuer-Ausweisung.

Du sparst monatliche Umsatzsteuervoranmeldungen und vereinfachst deine Preiskalkulation. Beachte jedoch den Nachteil: Du kannst keine Vorsteuer bei eigenen Investitionen abziehen.

Optimierung der Steuerfristen und Abschreibungsmethoden

Setze auf degressive Abschreibung für maximale Liquiditätsvorteile. Bei Anschaffungen zwischen Juli 2025 und Dezember 2027 kannst du 30 Prozent im ersten Jahr abschreiben.

Für Elektrofahrzeuge gilt eine Turboabschreibung von 75 Prozent im ersten Jahr. Die Abschreibung verteilt sich über sechs Jahre: 75%, 10%, 5%, 5%, 3%, 2%.

Beispiel: Ein Firmenwagen für 30.000 Euro bringt 9.000 Euro Abschreibung im ersten Jahr. Das sind 3.000 Euro mehr als bei linearer Methode.

Elektroautos mit Erstzulassung bis Ende 2030 sind von der Kfz-Steuer befreit. Die Befreiung gilt maximal bis Dezember 2035.

Die Aktivrente mit 2.000 Euro steuerfrei monatlich gilt nicht für Selbstständige. Plane deine Altersvorsorge entsprechend.

Bereite dich auf kommende Rentenversicherungspflicht vor. Der Koalitionsvertrag sieht einen „gründerfreundlichen Einstieg“ vor.

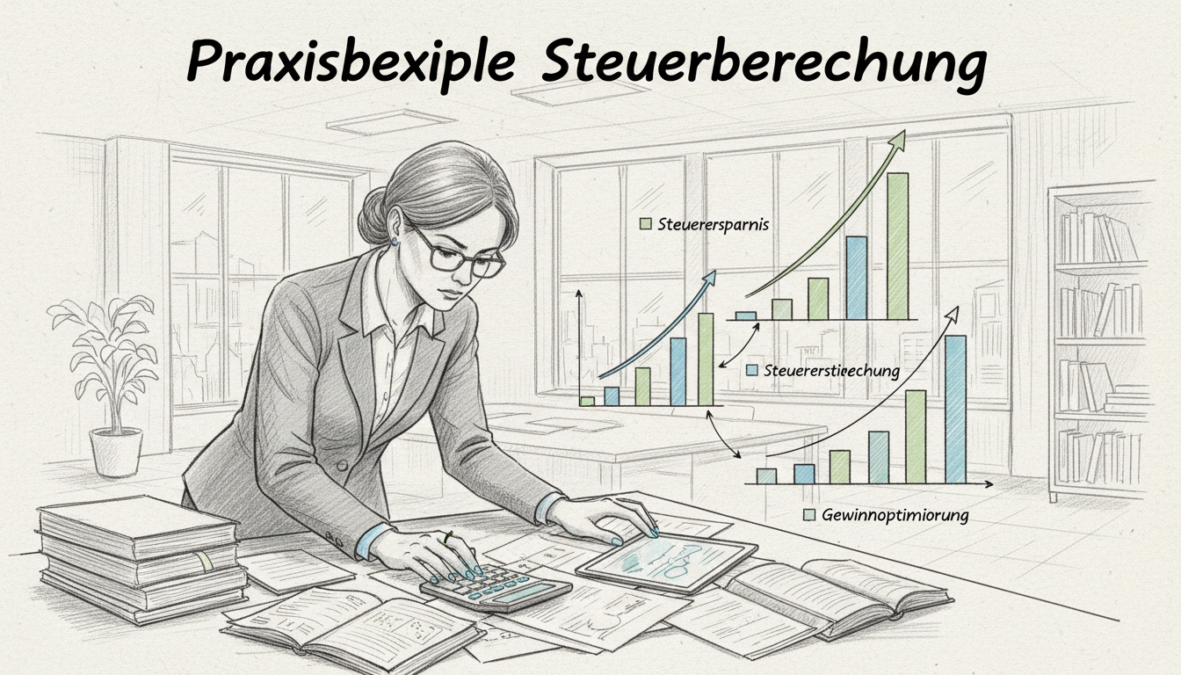

Praxisbeispiele und Umsetzungsstrategien

Konkrete Zahlen machen die finanziellen Vorteile der Steueränderungen greifbar. Anhand von Beispielrechnungen siehst du sofort deine persönliche Ersparnis.

Beispielrechnungen und konkrete Tipps

Bei 30 Kilometer Arbeitsweg und 220 Arbeitstagen steigt deine Pendlerpauschale von 2.288 auf 2.508 Euro. Das bedeutet 220 Euro mehr Entlastung jährlich durch die neue einheitliche Regelung.

Für Selbstständige gilt: Liegt dein Umsatz unter 25.000 Euro, bleibst du Kleinunternehmer. Überschreitest du 100.000 Euro, wechselst du zur Regelbesteuerung. Plane diese Schwellen frühzeitig.

Die Aktivrente bietet Arbeitnehmern ab 67 Jahren eine interessante Möglichkeit. Bei 3.000 Euro Bruttogehalt plus 2.000 Euro steuerfrei steigt dein effektives Einkommen deutlich. Dieses Modell gilt nicht für Selbstständige.

Beginne deine Einkommensteuererklärung bereits im Januar mit systematischer Belegerfassung. Dokumentiere Fahrtkosten sofort und nutze digitale Tools. Für komplexe Fälle hole dir professionelle Unterstützung.

Arbeitgeber können erfahrene Mitarbeiter über das Rentenalter halten. Die Aktivrente bindet Wissen und schließt Personallücken. Gleichzeitig bietet sie Steuervorteile für beide Seiten.

Für größere Investitionen nutze die degressive Abschreibung von 30 Prozent. Diese Möglichkeit gilt für Anschaffungen zwischen Juli 2025 und Dezember 2027. So maximierst du deine Steuerersparnis.

Erstelle eine Checkliste für deine Steuererklärung: Entfernungsnachweise, Arbeitsmittel-Belege und Spendenbescheinigungen. Für detaillierte Berechnungen zum Grundfreibetrag findest du hier alle notwendigen Infos.

Fazit

Die verabschiedeten Reformen bedeuten eine spürbare Entlastung für verschiedene Gruppen. Die wichtigsten Steueränderungen wie der höhere Grundfreibetrag und die neue Entfernungspauschale treten mit Zustimmung des Bundesrates am 1. Januar in Kraft.

Pendler, Geringverdiener an der Grenze des Grundfreibetrags und Ehrenamtliche profitieren besonders. Nutze diese Möglichkeit zur Ersparnis.

Denke an die Fristen für deine Steuererklärung bis Ende Juli. Plane deine Finanzen für die kommenden Jahre proaktiv.

Weitere Anpassungen, wie eine Rentenversicherung für Selbstständige, sind in Diskussion. Beginne jetzt mit der systematischen Dokumentation aller Ausgaben.

So sicherst du dir die maximalen Vorteile der neuen Regelungen.